Определение рыночной стоимости объекта оценки

где:

PV

- текущая стоимость объекта;

I

- чистый операционный доход от эксплуатации объекта;

R

- коэффициент капитализации;

Коэффициент капитализации может рассчитываться по аналогичным проектам исходя из рыночных данных, при этом он является по своей сути мультипликатором, определяющим отношение чистого операционного дохода от эксплуатации объекта к его рыночной стоимости, либо методом наращивания на основании безрисковой ставки и премии за риск в инвестирование аналогичных объектов.

Для расчета коэффициента капитализации была подобрана информация о предложении аренды и продажи аналогичных объектов недвижимости, наиболее подходящие по своему назначению, местоположению и состоянию к объектам оценки. (Расчеты приведены в Приложении 1)

Стоимость, полученная методом прямой капитализации составляет:

785 836 руб.

Метод дисконтирования денежных потоков

- способ оценки имущества при произвольно изменяющихся и неравномерно поступающих денежных потоках с учетом различной степени риска, связанного с использованием имущества. В качестве базы для расчета прогнозируемого дохода принимается рентный доход, получаемый не от прямых финансовых операций, проводимых владельцами имущественного комплекса и зависящих не от класса объекта, но от квалификации руководства организации - владельца, а от гипотетической сдачи в аренду данного объекта по реальной рыночной ставке, являющейся наиболее точным отражением влияния рыночных факторов на стоимость данного объекта.

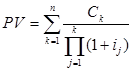

Основная расчетная формула метода имеет следующий вид:

где:

- PV

- текущая стоимость объекта;

- С

k

- денежный поток периода k (поток последнего периода включает реверсию);

- ij

- норма дисконтирования денежного потока периода j.

Ставка дисконта - это ожидаемая ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования на дату оценки. В теории инвестиционного анализа предполагается, что ставка дисконтирования включает в себя минимально гарантированный уровень доходности (не зависящий от вида инвестиционных вложений), темпы инфляции и коэффициент, учитывающий степень риска и другие специфические особенности конкретного инвестирования (риск данного вида инвестирования, риск неадекватного управления инвестициями, риск неликвидности данного инвестирования).

В настоящем отчете ставки дисконтирования принята ставке внутренней доходности от вложения средств в коммерческую недвижимость офисного назначения.

Для определения ставки доходности, Оценщиком были проанализированы величины стоимости продажи и аренды 1 кв.м. недвижимости офисного назначения, расположенной в Самарском районе за период с 2003 года по 2007 год. По ретроспективным данным был построен прогноз измененеия стоимости аренды и продажи 1 кв.м. недвижимости офисного назначения в прогнозируемых периодах. Затем с использованием функции Excel(MS) ВСД (внутренняя ставка доходности) была получена ставка дисконтирования.

. Динамика изменения величины стоимости 1 кв.м. (продажа и аренда) по ретроспективным данным:

Таблица 15

|

2003 год |

2004 год |

2005 год |

2006 год |

2007 год | |

|

АРЕНДА | |||||

|

Стоимость 1 кв.м. |

146 |

147,5 |

161 |

170,5 |

170,5 |

|

ПРОДАЖА | |||||

|

Стоимость 1 кв.м. |

7 806 |

8 966 |

14 976,5 |

22 666 |

25 273,5 |

Еще статьи по экономике

Структура рынка труда. Формы безработицы

Осуществляемый

в России в настоящее время переход к рыночным отношениям связан с большими

трудностями, возникновением многих социально-экономических проблем. Одна из них

- проблема заня ...

Теоретические основы анализа и оценки экономико-финансового состояния предприятия

Изменения

в экономике, связанные с переходом к рыночным отношениям, нестабильность

внешнего окружения, ожесточающаяся конкуренция на внутреннем и зарубежном

рынках объективно требуют пр ...

Экономический рост сущность, факторы, виды

Цель

данной курсовой работы - самостоятельное исследование экономического роста,

факторов, видов, процессов, явлений, проблем.

В

современной экономической теории под экономическ ...